安泰集团收购两项超标借壳 投资人补票入股标的

日期:2016-09-01 / 人气: / 来源:本站

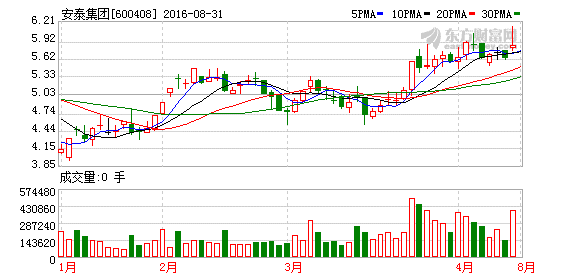

【安泰集团收购两项超标借壳 投资人补票入股标的】日前,安泰集团一份重组预案引起市场一片哗然。其中,最惹人关注的就是此次重组是否涉嫌借壳。重组新规意见稿出台后,收入、净利润等各方面都决定是否构成借壳。据证券市场周刊报道,2015年,安泰集团归属母公司股东的净利润为3790万元,但净利润为亏损8103万元;重组前,焦炭、生铁和型钢是公司主要收入来源,重组后变成旅游地产为主。(中国经济网)

中国经济网编者按:日前,安泰集团一份重组预案引起市场一片哗然。其中,最惹人关注的就是此次重组是否涉嫌借壳。重组新规意见稿出台后,收入、净利润等各方面都决定是否构成借壳。据证券市场周刊报道,2015年,安泰集团归属母公司股东的净利润为3790万元,但净利润为亏损8103万元;重组前,焦炭、生铁和型钢是公司主要收入来源,重组后变成旅游地产为主。

因此,从净利润和主营业务变化两个要求来看,安泰集团已经达到了重组新规其中的两项借壳标准。

此外,在安泰集团与同元文化筹划重组过程中,多家公司入股了同元文化。2016年4月7日,同元文化与安泰集团正式开始接触,讨论重大资产重组的可行性。6月22日,同元文化引进盛世迈金、四川鼎祥、新余金鼎惠、西藏云帆等4个投资者。通过增资和股权转让,4家分别持有同元文化3.47%,5.21%,1.74%和12.50%的股权。

对此,安泰集团称,同元文化对融资计划的安排早于安泰集团重大事项停牌的日期,也早于双方第一次接触的时间。

对此,中国经济网记者以邮件形式采访安泰集团,公司表示,按照公司目前的重组方案,本次交易完成后,李安民持有上市公司股份比例高于第二大股东荣泰亚实业13%,并且在剔除李安民认购配套融资获得上市公司股份过后,李安民持有的上市公司股权仍高于荣泰亚实业5%以上,李安民仍作为上市公司的控股股东及实际控制人,控制权并未发生变更。因此,安泰集团本次重组不构成借壳。

涉嫌借壳

据证券市场周刊报道,按照安泰集团的表述,此次重组并不构成借壳,6月17日,重组新规意见稿出台。按照新规,收入、净利润、净资产和主营变化与否都将决定是否构成借壳,对此,安泰集团在借壳与否的公告中并没有予以说明。

对比两家公司上述几项内容不难发现,无论是收入、净资产还是发行的股份数,此次重组都没有达到100%的要求,但对于净利润和主营变化,安泰集团是难以满足重组新规的要求的。

2015年,安泰集团归属母公司股东的净利润为3790万元,但净利润为亏损8103万元;重组前,焦炭、生铁和型钢是公司主要收入来源,重组后变成旅游地产为主。

因此,从净利润和主营业务变化两个要求来看,安泰集团已经达到了重组新规其中的两项借壳标准。

按照新规此次收购构成借壳,那么安泰集团的收购将自动终止,因为同元文化不满足借壳上市的标准,公司2014年收入不到5万元,净利润为亏损3435万元,不满足连续三年盈利的基本要求。

营业收入和净利润变化将导致借壳的发生,为此安泰集团实际控制人李安民必须守住大股东的地位,因为根据新规,控制权发生更之日起60个月内,上市公司主营业务发生根本变化构成借壳。

资本突击入股标的

据报道,综合安泰集团发布的公告,记者发现,在安泰集团与同元文化筹划重组过程中,多家公司入股了同元文化。

重组预案显示,2016年4月7日,同元文化与安泰集团正式开始接触,讨论重大资产重组的可行性。

2016年4月13日起安泰集团因筹划重大资产重组停牌。2016年6月22日,同元文化引进盛世迈金、四川鼎祥、新余金鼎惠、西藏云帆等4个投资者。通过增资和股权转让,4家分别持有同元文化3.47%,5.21%,1.74%和12.50%的股权。

2016年6月23日,同元文化就上述事项完成工商变更登记。据安泰集团公告,6月24日,安泰集团与本次拟置入资产的控股股东签署了《关于发行股份及支付现金购买资产的框架协议》。

在几家突击入股的公司中,有一家名为“西藏云帆”的公司,预案显示,西藏云帆成立于2016年1月,公司执行事务合伙人名叫张依玲,资料显示其出生于1988年,2009年,时年21岁的她即在四川德胜集团钢铁有限公司担任财务部副部长,2011年至2015年,在成都盈创城长股权投资合伙企业担任财务总监,目前,张依玲在四川云帆担任执行事务合伙人的同时,也在四川鼎祥担任投资总监和财务总监。

#p#分页标题#e#预案对上述公司在安泰集团停牌期间突击入股同元文化作出解释称,文化旅游及配套地产项目具有前期投资大,回报周期较长特点,,“海坛古城”项目二期建设仍需要大量资金投入,此次融资于2015年8月便开始进行。

公司称,同元文化对融资计划的安排早于安泰集团重大事项停牌的日期,也早于双方第一次接触的时间,并强调“6月份新进入的投资者系通过市场化商业谈判方式遴选并达成投资意向的”,“基于商业谈判确定估值。”

资产置换“腾挪术”

据第一财经日报报道,2015年8月,安泰集团与新泰钢铁签订资产置换协议,拟将持有的安泰冶炼51%股权作为置出资产,与新泰钢铁持有的安泰型钢100%股权进行置换。其中,安泰冶炼51%股权的评估值为3.89亿元,安泰型钢100%股权的净资产评估值是14亿元。

值得注意的是,在当年 5月安泰集团就发布公告称,公司因隐瞒关联方占用上市公司非经营性资金违反了相关规定,被山西监管局责令改正,并收到上证所公开谴责。而占用上市公司资金的其中一方就是上述交易对手方新泰钢铁;根据此后的《行政处罚决定书》来看,截至2014年9月底被占用余额共计15.16亿元。

2015年8月,安泰集团随即推进了资产置换,拟置出亏损资产并置入安泰型钢;“巧妙”地利用对新泰钢铁其他应收款项中的等额部分(10.11亿元),支付了资产置换的差额对价。而在述资产置换完成后,安泰集团方面还表示,将由焦化、冶炼企业转型成为可以生产绿色环保钢材H型钢的企业,推进产业整合。

但仅仅一年之后,安泰型钢在新一轮的资产置换又被迅速置出。同一实际控制人旗下的资产来回腾挪,左手注入“还债”而右手随即置出换来其他资产,短期内的这种交易合理性以及两次交易中是否存在

值得注意的是,安泰集团、新泰钢铁的实际控制人均为李安民。同一实际控制人旗下的资产来回腾挪,左手注入“还债”而右手随即置出换来其他资产,已引发监管关注。上证所问询函中也要求公司就两次重组的合理性进行说明。

对此,安泰集团董事长杨锦龙在重组会表示,一年后就置出安泰型钢主要是因为上市公司此次要“彻底转型进入旅游文化产业”,已不适宜适合保留钢铁和焦化这个业务;后者也可能会对转型文化旅游产业后的公司业绩带来影响。此外,置出安泰型钢也是出于彻底解决关联交易、资金占用问题的考虑,“两次资产重组置换是公司在特定的阶段不同的选择”。

交易前高管离职

据证券日报报道,安泰集团总工程师武辉;财务负责人赵永梅;副董事长、代理董事会秘书、总经理、常务副总经理李猛于6月29日辞职,董事会秘书郭全虎于4月18日辞职。

而查阅安泰集团公告显示,安泰集团公司、时任公司董事长李安民;副董事长、总经理李猛;财务负责人赵永梅;董事会秘书郭全虎;董事武辉、张德生、冀焕文;独立董事罗滋、李挺、裴正存在以下违法事实:截至2014年6月30日,上市公司安泰集团公司被关联方山西新泰钢铁有限公司(以下简称“新泰钢铁公司”)非经营性资金占用余额共计12.20亿元;被关联方山西安泰房地产开发有限公司(以下简称“安泰房地产公司”)非经营性资金占用余额共计25.64万元。截至2014年9月30日,上市公司安泰集团公司被关联方新泰钢铁公司非经营性资金占用余额共计15.16亿元;被关联方安泰房地产公司非经营性资金占用余额共计25.64万元。

但是,在安泰集团公司2014年中期报告、第三季度报告中,未能及时、准确的披露上述非经营性资金占用行为。

据牛牛金融报道,根据规定,上市公司、控股股东及其实际控制人受到证监会公开谴责的,一年内不得进行借壳上市。若安泰集团重组被认定为借壳,则上述预案将不能成行。

作者:中立达资产评估

推荐内容 Recommended

- 山东高速股份有限公司第四届董事会第七十二次04-10

- 长宁区二手车收购交易市场「颖荣二手回收公司04-03

- 版权评估为金融与文化架桥 10部剧版权=近亿元03-26

- 广州市知识产权质押融资风险赔偿基金开启“广03-08

- 普洱日报数字报01-31

- 市房地产交易大厅已评估事项实现率100%01-16

相关内容 Related

- 无形资产评估之非专利技术价值评估需要搜集哪11-26

- 非专利技术可以出资吗?有什么要求?11-26

- 康盛股份:拟以资产置换及支付现金方式购买资04-17

- 我国首个国家级知识产权评估认证中心成立04-16

- 山东同大海岛新材料股份有限公司首次公开发行股票并在创业板上市招股意向书04-15

- 山东高速路桥集团股份有限公司股票恢复上市公告书04-14