涨停敢死队火线抢入6只强势股

日期:2016-07-10 / 人气: / 来源:本站

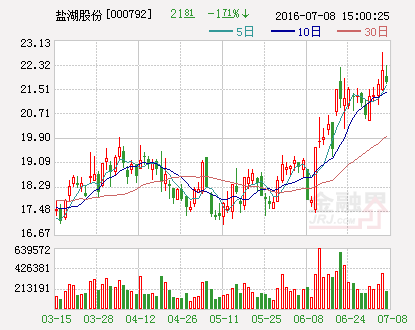

盐湖股份(行情,问诊):享行业景气回升,扩产正当时

扩产钾肥产能正当时。公司是我国最大的氯化钾生产企业,目前的产能为350 万吨/年,此次非公开增发再增加150 万吨/年,待投产后公司的总产能将达到500 万吨/年。2013 年我国钾肥年消费量超过1300 万吨,进口超过600 万吨,自给率仅50%左右,公司扩产钾肥产能将进一步提升我国钾肥自给率,对我国具有重要的战略意义。氯化钾价格从2009 年开始不断下跌,从2009 年的接近900美元/吨下跌至目前的300 美元/吨左右,行业供需结构不断改善,我们预计未来几年行业产能投放有序,行业开工率将不断提升,氯化钾的价格将步入上升周期,此时公司扩产氯化钾产能将能充分享受行业景气回升带来的益处。从公司的投资规模及产能测算,单吨氯化钾产能的投资成本为1800 元/吨左右,在目前全球氯化钾的扩产项目中处于成本最低的行列。

推荐阅读

如何寻找股票买卖点

迅速了解个股压力支撑位,买卖点…[详细]

A股春节前后上涨概率达九成 上证50ETF期权今日上市 A股影响解析 新股一周“24连发”:节前市场临考 国药和中建材打响混改头炮 5股领红利 机构+游资齐推进 机构抢筹在线教育股 28省推进一带一路 17只龙头股值得期待 牛散炒股5个月赚230% 称1类股迎良机30 万吨钾碱项目一方面解决金属镁一体化项目氯气不足,一方面丰富公司产品线;16 亿补充流动资金将有效缓解公司资金压力。公司金属镁一体化项目10 万吨/年金属镁装置产生的氯气不能满足电石法和乙烯法PVC 的需求,公司此次募投30 万吨钾碱项目将提供19 万吨/年的氯气给金属镁一体化项目,同时新增30 万吨/年氢氧化钾产能和新的利润增长点。2014 年三季度末公司资产负债率高达69.48%,远高于行业平均的45%,目前公司投资项目较多,资金需求量大,16 亿补充流动资金将有效缓解公司资金压力。

维持“推荐”评级。不考虑此次非公开发行对EPS 的摊薄,预计14~16 年公司EPS 分别为0.60、0.95 和1.19 元,对应当前的股价18.71 元,PE 分别为31.3X、19.8X、15.8X。我们判断氯化钾价格处于上涨周期,公司业绩弹性大,维持“推荐”评级。

风险提示:1)氯化钾价格持续低迷;2)公司化工业务亏损进一步加大。(国联证券皮斌)

江铃汽车(行情,问诊):三季度平稳增长,明年新品驱动成长

评论:

1、Q3业绩平稳增长,基本符合预期。2014年Q3,公司销售整车5.5万辆,同比上升12.6%,全顺和皮卡销量占比下降,轻卡和驭胜占比上升。其中福特全顺轻客销售增长8.1%,JMC轻卡销售增长24.1%;JMC皮卡和驭胜SUV销售合计增长4.9%。

产品中毛利率最高的福特全顺轻客销量占比下滑,导致公司Q3整体毛利率同比下滑0.6个百分点至25.1%。Q3销售费用率同比下降1.1个百分点至6.9%,管理费用率同比上升相同幅度,期间费用率基本保持稳定,季度有效所得税率波动情况较平稳。

2、预计Q4业绩表现平淡,明年新产品投放进入爆发期。公司主要盈利车型全顺增长有限占比下滑,给公司业绩造成一定压力。去年Q4公司收到政府补贴1.6亿元计入收入,而且往年Q4是费用计提高峰期,我们预计今年Q4业绩环比和同比表现都将平淡。

小蓝基地产能投资项目今年底完工,J08项目明年上半年投产,J09项目后年上半年投产。公司今年仍处于大规模投入期,研发支出上升对今年业绩造成压力,但为未来业绩快速增长打下良好基础,我们对福特新车型销量前景乐观。

3、维持“强烈推荐-A”投资评级。今年江铃汽车销量增长主要靠轻卡和驭胜SUV,产品结构下移对毛利率造成压制。当前公司仍处于投入高峰期,费用支出压力较大,主要投资看点还在于明后年福特的多款新车型导入,公司迎来新一轮成长周期起点。我们预计2014-2016年EPS分别为2.22、3.2、4.7 元,当前股价对应PE 分别为12.5、8.6和5.9倍,维持“强烈推荐-A”投资评级,12个月目标价40元。未来风险主要在于新车型导入不力。(招商证券(行情,问诊)汪刘胜,方小坚)

#p#分页标题#e#山东钢铁(行情,问诊):定增收购集团日照钢铁精品基地,助力产品结构升级

定增募资 50 亿元,收购并增资日照钢铁精品基地: 本次定增发行不超过 27.62亿股 A 股,募集资金 50 亿元,全部用于收购集团所持山东日照钢铁集团 100%股权,并对其增资实施日照钢铁精品项目,其中,山东钢铁集团将认购不少于10%的本次非公开发行股票数量。若按发行股数上限及山钢集团认购比例 10%计算,此次非公开发行后,山钢集团直接和间接持有公司 56.42%股权,公司控股股东仍为山钢集团,实际控制人仍为山东省国资委。

扩充高端产能,产品结构进一步升级:本次定增收购对象山东钢铁集团日照公司设立于 2009 年,由其实施的日照钢铁精品基地项目计划实现产铁 810 万吨、钢坯 850 万吨、钢材 790 万吨产能,产品主要应用于高端的汽车、家电、机械制造、海洋工程、石油化工及新能源等领域。

日照钢铁精品基地项目建设内容包括原料码头工程、外部铁路工程及钢铁厂工程。其中,原料码头工程动态投资额 29.36 亿元,外部铁路工程动态投资额 6.40亿元,钢铁厂工程动态投资额 357.63 亿元,合计总动态投资额 393.39 亿元,建设期三年,预计 16 年年底投产。公司预计项目建成并全面达产后,钢铁厂工程税后内部收益率为 9.39%,投资回收期为 11.36 年(含建设期)。

由于对日照公司的评估及向山东省国资委的评估备案工作正在进行中,因此,目前我们并不能对本次增资收购价格是否合理做出判断。公司收购并增资日照公司,一方面有利于减少同业竞争;另一方面,,由于公司目前产能结构以建筑材和中厚板为主,并无特色,收购日照公司高端产能将有助公司产品结构升级。目前钢铁行业产能依然严重过剩,今年以来需求明显下滑导致钢价持续下跌。

由于需求总体依然向下,产能调整尚需存量出清。因此,钢铁行业整体疲弱之势短期较难改变,公司在这种环境下收购并增资钢铁基地存在一定压力。

由于此次定增事项尚未完成,暂不考虑其对公司业绩的影响,预计公司 2014、2015 年 EPS 为-0.20 元、0.03 元,维持“谨慎推荐”评级。(长江证券(行情,问诊))

民生银行(行情,问诊):开启员工激励和资本补充统一的新时代

以定增方式实施员工持股计划,开启资本补充新渠道,激励机制更加到位。 公司资本水平长期处于上市银行较低水平,同时由于公司人才流动导致今年以来公司发展明显受制约。此次公司推出以定增方式实施核心员工持股计划,使得股东利益与员工利益更加一致,有利于公司吸引和留住核心人才,推动公司经营持续创新发展,同时也开拓了公司资本补充的新渠道,可谓一举两得。本次定增价格 5.68 元,发行不超过 14.08 亿股,为现有股本的 4.13%,持股 3 年以上,募资不超过 80 亿元,可提升公司资本水平 0.3 个百分点。

优先股融资提升一级资本水平,资本补充渠道布局完成。公司计划境内优先股融资 200 亿元,境外优先股融资 100 亿元,预计 2014 年底公司风险加权资产约为 2.7 万亿元,因此公司优先股融资可提升一级资本水平 1 个百分点,并且为明年业务发展预留足够的资本支持,强化公司抗风险能力,增厚普通股东回报。 融资完成后公司资本水平可达 12.3%,一级资本水平提升至 10%。至此,公司各级资本补充渠道均已打通,二级市场融资的必要性下降。

激励机制提升市值管理诉求,改革示范标杆将吸引其他银行跟进。公司新管理层一上任即对激励机制大刀阔斧改革,激发员工积极性,提升市值管理诉求。 今年以来公司股价下跌 0.14%在同业中表现垫底,远低于银行指数 10.2%的涨幅,公司再次领先的创新改革使得股价补涨需求强烈。经过 2014 年的经营调整,在新管理层带领下明年公司再度回归增长值得期待。公司的激励和资本补充方案在未来混合所有制改革中或将被同业借鉴运用。

长期激励和资本补充再次打开成长空间。预计 14-16 年净利分别为 487 亿、554 亿、 648 亿元, EPS 分别为 1.43 元、 1.63 元、 1.90 元,对应 14 年 PE4.4倍,PB0.9 倍,维持“强烈推荐-A”。但需注意资产质量恶化超预期的风险。(招商证券肖立强,许荣聪,邹添杰)

#p#分页标题#e#乐普医疗(行情,问诊):增发实现管理层持股,并购再添重磅品种

事件

公司发布增发预案,拟以21.55 元/股非公开发行股票,募集不超过15 亿元资金,包括董事长蒲忠杰先生在内的公司管理层通过理财计划参与增发,同时公司拟以5.763 亿元收购新东港51%股权。

评论

高位参与增发,体现管理层强烈信心:公司高管通过兴证资管计划出资33,590 万元参与增发,锁定三年,解决了管理层的长期激励问题,也体现了高管对于公司发展的强烈信心。

并购再添重磅品种:通过并购新东港51%股权,公司获得了阿托伐他汀这个重磅品种,目前国内共有4 家企业拥有阿托伐他汀的批文,分别是嘉林药业、新东港、天方药业和广东百科,其中只有嘉林和新东港是片剂剂型,与原研剂型相同。预计嘉林药业阿托伐他汀年收入已经突破10 亿元,乐普获得该批文以后,有望通过其强大的心血管渠道实现快速放量,复制氯吡格雷成长轨迹。预计新东港2014 年净利润在7,500 万左右,此次并购对价约为15倍PE,相对于阿托伐他汀庞大的市场,收购对价较为合理。

药品是现阶段公司成长的主要驱动力:现阶段公司能够实现销售的有三大品种:氯吡格雷、左西孟旦、阿托伐他汀,其中氯吡格雷2014 年销售收入有望过亿。氯吡格雷和阿托伐他汀已经有成功的先例,我们预计赶上此轮招标后,三年内两个品种的收入均有望接近5 个亿,左西孟旦是治疗心衰的重磅品种,目前国内仅有齐鲁制药的品种在售,但由于其心血管渠道能力不强,一直未能做大。我们预计在乐普的渠道内,该品种三年收入有望过2 个亿。与左西孟旦同时收购的奈西立肽目前已经进入二期临床,西藏药业(行情,问诊)的同类品种(新活素)目前销售已经突破2 个亿,未来获批后也将成为公司的核心增长点。

心血管器械仍有两大重磅品种在研:目前公司心脏起搏器已经接近临床尾声,预计有望于2015 年底获得批文,2016 年实现销售,我们认为起搏器的销售体量有望达到支架的水平.是一个近10 亿市场体量的品种.同时公司三代完全可降解支架已经在国内率先进入II期临床,如果进展顺利有望于2017 年获批,该品种有望颠覆国内现有支架格局,将为公司带来更大的市场份额,预计未来收入规模也有望超过10 亿。

预计公司2014 和2015 年EPS 分别为0.55 元和0.70 元,同比增长为22%和27%(不考虑并购增厚与增发摊薄)。如果考虑并购与增发,预计2015 年EPS 为0.68 元(预计新东港2015 年利润为1.2亿,乐普控股51%)。(中金公司邹朋,强静)

亚太科技(行情,问诊):联合气电集团,进军LNG绕管换热器领域

中海油气电集团打造国内天然气及天然气发电领域领头羊。作为中国海洋石油总公司的全资子公司,中海石油气电集团以液化天然气及相关业务为核心,以现有接收站和管网为基础,积极建设中国沿海天然气大动脉,目前已建成并运营广东大鹏、福建秀屿、上海洋山和浙江宁波四个接收站,LNG 年接收能力1780 万吨,截至2012 年底,气电集团已运营及开工建设LNG 接收站规模达到2430 万吨/年。目前已建成运营中山嘉明电厂、海南洋浦电厂、广东惠州电厂、福建莆田电厂、深圳电厂等五个电厂,发电总装机规模达480 万千瓦。同时气电集团还积极建设海南、广东、福建、浙江四个东南沿海省级天然气管网,目前管网总里程已达3145公里,累计落实中长期LNG 资源2160 万吨/年,中短期和现货资源供应地已扩展至14 个国家,共与25 家公司签署了LNG 现货贸易主合同,现已发展成为世界前三的LNG 主力买家。

合作有望打破国外垄断,意义重大。大型LNG 绕管式换热器主要应用于陆上天然气液化工厂以及海上LNG-FPSO 装置等,该技术目前由APCI 和LINDE 公司垄断,海特铝业将投入科研经费578万元(拟申请国家拨款140 万元),若取得突破将有望为公司带来新的业绩增长点。

维持“推荐”评级。我们维持盈利预测:2014-2016 年公司实现基本每股收益分别为0.55 元、0.61 元和0.74 元,当前股价对应2015 年动态PE25X,维持“推荐”评级。

风险提示。项目合作进展低于预期等。(国联证券皮斌)

作者:中立达资产评估

推荐内容 Recommended

- 山东高速股份有限公司第四届董事会第七十二次04-10

- 长宁区二手车收购交易市场「颖荣二手回收公司04-03

- 版权评估为金融与文化架桥 10部剧版权=近亿元03-26

- 广州市知识产权质押融资风险赔偿基金开启“广03-08

- 普洱日报数字报01-31

- 市房地产交易大厅已评估事项实现率100%01-16

相关内容 Related

- 无形资产评估之非专利技术价值评估需要搜集哪11-26

- 非专利技术可以出资吗?有什么要求?11-26

- 康盛股份:拟以资产置换及支付现金方式购买资04-17

- 我国首个国家级知识产权评估认证中心成立04-16

- 山东同大海岛新材料股份有限公司首次公开发行股票并在创业板上市招股意向书04-15

- 山东高速路桥集团股份有限公司股票恢复上市公告书04-14